Accueil > Économie > Économie internationale > Crise des subprimes > Les causes immobilières et foncières de la crise du subprime

Crise des subprimes

Les causes immobilières et foncières de la crise du subprime

Les causes immobilières et foncières de la crise du subprime

mardi 7 octobre 2008

Le plan Paulson pour juguler la crise financière en cours va exiger un effort du contribuable américain de 1500 milliards de dollars, sans la moindre garantie de succès. L’ampleur de ce désastre financier doit énormément à la prétention des urbanistes professionnels de contrôler le développement des villes en lieu et place des forces du marché, par le biais de lois de gestion du foncier malthusiennes. Vous ne voyez pas le rapport entre un zonage urbain et la faillite du système bancaire ? Et pourtant ! Lisez cet article, il vaut 3 500 milliards de dollars...

Jusqu’ici, vous avez pu lire en long, en large et en travers, dans la presse spécialisée comme dans les grands quotidiens, une foule d’analyses sur les dérèglements du système bancaire américain et international censées expliquer le séisme financier que nous sommes en train de vivre. En France, fort rares sont ceux qui défendent, comme moi, la thèse que ce krach est issu d’un excès d’interventions mal à propos de l’état américain sur le marché financier. Au contraire, aux USA, cette hypothèse, si elle reste minoritaire dans les médias mainstream, commence tout de même à faire son chemin.

Mais très rares sont ceux qui analysent finement le volet purement immobilier de la crise. Ce point mérite pourtant que l’on s’y attarde de très près, car après tout, les graves désordres que connaît le système financier mondial ont commencé lorsque le pourcentage d’emprunteurs incapables de rembourser leurs prêts immobiliers a soudainement été multiplié par plus de deux.

Le début de l’histoire : John Doe est chez son courtier en prêts immobiliers

Rappelons que tout commence dans le bureau d’un Mortgage Broker, courtier en prêts immobiliers, lequel reçoit un client à risques. Comme ceux qui suivent ce blog depuis quelques semaines, il sait que les banques auxquelles il proposera le dossier auront du mal à justifier un refus sur des critères économiques, surtout si le client appartient à une minorité, du fait de la loi CRA déjà abondamment évoquée ici. Il sait également que la banque ne devrait pas avoir de difficulté à trouver un refinanceur pour son prêt, car Fannie Mae et Freddie Mac, sous la tutelle du ministère du logement, sont obligées par la loi de racheter un grand nombre de crédits subprime, malgré les risques que cela fait courir à leur solvabilité.

Le courtier, qui a tout intérêt à « fourguer » le client, même peu solvable, aux banques, afin de toucher sa commission, est donc prêt à faire une offre susceptible de rassurer John Doe, l’emprunteur en face de lui. Seul problème, John Doe n’est pas stupide. Il comprend très bien que le prêt qu’on lui propose, à taux variable, voire à remboursement du principal différé, risque de lui poser des problèmes de trésorerie d’ici deux à trois ans.

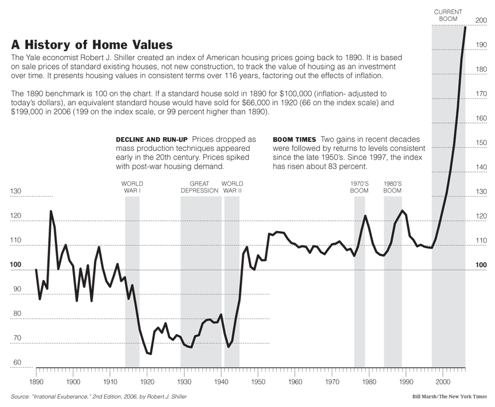

C’est alors que le courtier sort son argument massue : Indice de Case-Schiller [1] en mains, il montre à John Doe que son bien immobilier prend 10% de valeur au minimum chaque année depuis 1998 (cf. courbe ci dessous), qu’il n’y a aucune raison que cela s’arrête puisque l’économie va bien (John Doe n’est pas économiste), et que dans le pire des cas, si John Doe a une difficulté à honorer ses traites, il n’aura qu’à vendre son bien, payer le capital restant dû par anticipation, et, avec le reliquat résultant de la plus value, recommencer l’opération, éventuellement sur un logement plus modeste.

John Doe se laisse convaincre et signe. Patatras, au moment où les difficultés prévisibles se matérialisent, des milliers de John et Jane Doe se trouvent dans le même cas et veulent vendre en même temps. Au même moment, les taux d’intérêts remontent légèrement, car la période euphorique de taux très bas qui a précédé à avivé certaines tensions inflationnistes. Trop de vendeurs, plus d’acheteurs : les prix s’écroulent ! Résultat, John Doe arrête de payer ses mensualités, et Fannie Mae (ou Freddie Mac) se retrouve avec sur les bras une maison saisie qu’elle ne peut que revendre à prix bradé. Vous connaissez la suite.

Des situations géographiquement très contrastées

La question qui se pose donc est de savoir pourquoi les prix ont autant augmenté, de façon aussi déconnectée du revenu des ménages.

L’explication la plus courante lue dans la presse est désarmante de simplicité : la baisse des taux d’intérêt consécutive aux attentats du 11 septembre a permis aux ménages d’emprunter beaucoup plus, le crédit étant moins cher, et a donc fait monter les prix. Mes lecteurs de longue date savent que cette explication est abusivement simpliste, mais pour les autres, rappelons quelques bases .

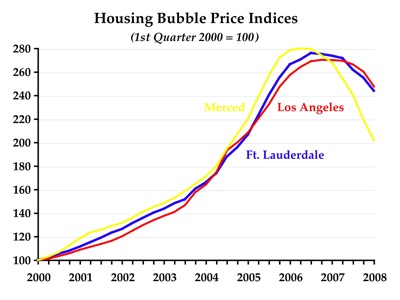

Le tableau — téléchargeable depuis cette page — compilant les index Case-Schiller de 20 des plus grandes agglomérations du pays, nous indique qu’en base 100 au 31 décembre 1999, l’indice moyen sur tout le pays a atteint son pic vers juillet 2006, aux alentours de 206 points.

Mais vous verrez également que sur les 20 agglomérations test, trois n’ont pas du tout suivi la tendance générale. Il s’agit de Dallas, Atlanta, Cleveland, lesquelles ont enregistré une hausse de seulement 20 à 35%. L’indice Case Schiller étant un indice en dollars courants, si l’on corrige de la hausse du revenu des ménages — en dollars courants aussi —, l’on peut dire que dans ces trois villes, les prix sont restés quasi stables (+0 à Cleveland, +13% à Atlanta).

En revanche, à Los Angeles ou San Francisco, l’index est passé par un maximum de 250 à 280 points, indiquant donc un plus que doublement des prix, même corrigés du revenu des ménages, en 7 ans. Si on compare le ratio prix médian du logement/revenu médian des ménages, on peut dire que le logement coûte de 2,5 à 3,5 fois plus cher en Californie que dans les grandes agglomérations du Texas.

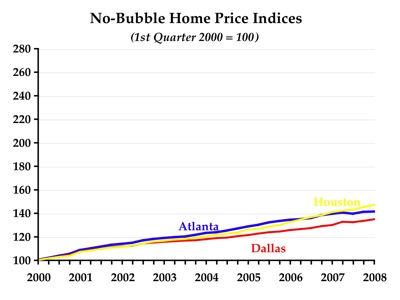

Si la faiblesse du marché de Cleveland se comprend aisément par le déclin démographique fort important de cette vieille cité industrielle qui cherche en vain un second souffle depuis des années, il n’en va pas du tout de même pour Dallas et Atlanta, ainsi que pour Houston — qui bizarrement n’est pas incluse dans l’index de Schiller bien qu’elle soit aussi peuplée que Dallas et bien plus que Portand et Cleveland, entre autres – dont les prix suivent la même évolution.

En effet, ces trois cités sont, et de loin, les 3 qui ont gagné le plus d’habitants aux USA depuis les années 80, ayant pratiquement doublé leurs populations respectives en moins d’un quart de siècle ! On ne peut donc pas, bien au contraire, expliquer cette disparité régionale par une faiblesse de la demande, et l’existence de ces trois villes, et d’une dizaines d’autres agglomérations « moyennes » (à l’échelle US !) non incluses dans l’indice (ex. Austin, Kansas City, Omaha...) qui sont dans la même configuration, montre qu’il est possible de concilier attractivité très forte, demande parfois stratosphérique, et prix raisonnables.

To bulle or not to bulle ?

La raison en est simple : de nombreuses études académiques ont montré que ces villes se sont dotées de réglementations d’urbanisme souples permettant à ceux qui veulent construire des logements de trouver sans problème du terrain prêt à construire à des prix raisonnables. Au contraire, dans les villes chères, existent des réglementations dénommées « smart growth policies » qui ont pour effet de rendre très difficile, voire parfois impossible la transformation de terrains vierges en terrains constructibles.

Lorsque la demande est faible, la différence de prix entre cités « libres » et cités « à sol planifié » reste faible. Mais lorsque la demande est dopée par le crédit bon marché, là où les villes libres s’étendent simplement en périphérie et édifient rapidement les maisons demandées par le marché, les constructeurs des villes planifiées doivent faire face à de véritables barrières procédurières pour trouver les terrains nécessaires à leurs opérations : il se créée donc une véritable compétition entre acheteurs potentiels pour s’accaparer les logements disponibles, les vaincus devant se rabattre sur des habitations situées dans des villes éloignées parfois de plusieurs dizaines de kilomètres du principal bassin pourvoyeur d’emplois, pour retrouver des niveaux de prix sinon faibles (les banlieues aussi ont un droit des sols contraignant !), du moins raisonnables.

Et dès que le coût du crédit se renchérit à nouveau, les villes planifiées voient leurs prix chuter, alors que les variations de prix dans les villes libres restent faibles. Bref, les marchés à sol planifié sont très « bullaires », alors que ceux des villes au sol libre sont marqués par une grande stabilité (cf. exemples ci dessous).

(J’ai expliqué en détail le rôle des réglementations foncières dans la formation des bulles immobilières dans cet article très détaillé, ou encore celui ci, un peu plus simple)

Combien les sur-réglementations ont elle coûté ?

On peut donc se demander quelle est la part de responsabilité de ces réglementations foncières dans la crise actuelle. En effet, l’on pourrait se dire que si toutes les villes américaines avaient eu un droit des sols de type "texan", à la fois libéral et respectueux du droit de propriété et de l’environnement : on peut y construire à peu près n’importe où, mais généralement pas n’importe quoi, et le foncier bon marché rend facile le respect de quelques normes environnementales bien moins respectées par les lotisseurs de Californie ou de l’Oregon.

De fait, de superbes maisons se trouvent facilement à moins de 200 000$ à Houston. Au plus fort de la bulle, vous ne pouviez pas espérer trouver des biens de qualité identique à moins de 900 000$ à San Francisco. Et, je le répète, la réputation de vie agréable qui s’attache à la Californie n’explique pas la différence : l’agglomération de San Francisco a vu sa population stagner pendant les 15 dernières années de hausse immobilière, quand, dans le même temps, Atlanta, Houston et Dallas gagnaient plus d’1,2 millions d’habitants. Les villes les plus attractives ne sont pas celles que l’on croit !

De fait, de nombreux acheteurs dans les villes fortement réglementées ont, à cause de cette sur-réglementation, surpayé leur maison. Sans doute nombre d’entre eux auraient puprétendre au marché des prêts « prime », moins risqués, si le prix du bien qu’ils avaient acheté n’était pas sorti des limites habituelles du marché, impliquant des taux d’efforts de remboursement bien plus raisonnables, et des risques de banqueroute personnelle bien plus faibles ! De fait, en Californie, moins de 10% des crédits ouverts étaient de type « subprime » en 2000, contre plus de 31% en 2006 ! Il n’est pas rare de voir des familles consacrer plus de 70% de leurs revenus au paiement d’un crédit, là où leurs mensualités auraient pu être divisées par 2,5 à 3,5 si le droit des sols de leur ville d’accueil avait été aussi libéral qu’au Texas ou en Géorgie, et donc si le prix d’achat de leurs maisons avait suivi la même courbe que dans ces cités bon marché malgré leur dynamisme — et sans doute dynamiques en grande partie grâce à leur immobilier bon marché.

L’encours de crédit immobilier aux USA était de 12 100 milliards de dollars fin 2007, dont 10 542 milliards ouverts à des familles (le reste étant le fait d’investisseurs individuels dans le locatif, plus rarement d’emprunteurs publics).

La question se pose donc de savoir quelle est la part de cet encours qui correspond à une surévalution artificielle des valeurs immobilières. Autrement dit, de combien de milliards de dollars l’encours de crédit, et donc l’exposition totale au risque de défaut du système bancaire, auraient-ils été réduits si toute l’Amérique avait géré son sol comme Houston ?

3 500 milliards ? 4 000 milliards ?

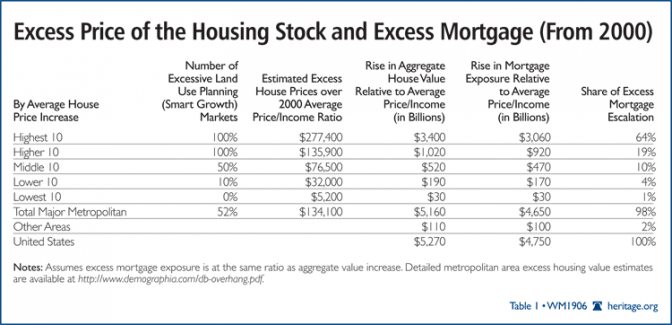

Wendell Cox, consultant économiste spécialiste des questions urbaines, et entre autres titres enseignant à l’école nationale des Arts et Métiers (il passe deux mois par an à Paris), s’est essayé à évaluer cette somme, dans une étude réalisée pour le compte de la Heritage Foundation. Wendell compile depuis des années d’immenses quantités de données qui lui permettent d’analyser, agglomération par agglomération, les prix, les flux migratoires, et des dizaines d’autres données urbaines dans plus de 100 agglomérations d’amérique du nord et de bien d’autres dans le monde. En analysant l’évolution des prix des 50 plus grandes agglomérations américaines, il constate que les 20 plus chères d’entre elles sont toutes dotées de réglements de planification stricte de l’usage des sols, et qu’elles concentrent plus de 80% de l’augmentation de la valeur nominale du stock de logements sur l’ensemble du territoire américain (cf. image ci dessous).

De fait, en supposant que cette surévaluation du stock de logements suit à peu près celle de l’encours de crédits, (ce que la répartition des flux migratoires entre agglomérations en expansion ou en déclin ne semble pas contredire), il parvient à la conclusion que l’encours total des crédits immobiliers aurait été moins élevé de 4 800 milliards de dollars, soit, en corrigeant ce montant de l’augmentation du revenu courant des ménages, une moindre exposition au risque de 4000 milliards.

Stupéfait par ce chiffre (4000 milliards sur 12 000 !), j’ai tenté de le recouper avec mes pauvres ressources – je n’ai pas les bases de données de Wendell ! — en me basant sur les seuls 10542 milliards d’encours des prêts issus pour des ménages en l’an 2007 (source FED).

En 2000, cet encours était, en dollars courants, de 4820 milliards. Par conséquent, l’encours net, c’et à dire 4820 milliards + les nouveaux prêts émis – le capital remboursé en 7 ans, a augmenté de 5722 milliards, une augmentation de 118%, alors que les revenus des ménages n’augmentaient que 19% !

Sachant que les 40 cités concentrant 83% de la hausse de valeur du stock de logements ne représentent que 26% de la population totale du pays, et – coupable approximation de ma part, faute d’avoir su trouver les bonnes données – en supposant que cette proportion soit restée constante sur 7 ans (un rapide compte sur le site du Census montre que cette approximation n’est certainement pas injustifiée), j’arrive au constat que sur les 5 700 milliards d’augmentation de l’encours (soit 4800 milliards corrigés du revenu des ménages), 3400 milliards au moins correspondent à une surévaluation artificielle des coûts d’achat des maisons dans les villes les plus chères [2].

La fourchette de 3400 à 4000 milliards de surexposition des banques au risque immobilier lié aux lois foncières semble donc tout à fait plausible.

Le malthusianisme foncier, amplificateur de la crise

Par conséquent, s’il n’avait pas existé de lois de zonage malthusien dans un certain nombre d’agglomérations américaines, l’exposition au risque des banques sur les prêts qu’elles ont ouvert aurait été plus faible d’environ 3500 milliards sur 10500 ! 3500 milliards, c’est deux fois et demie plus que l’augmentation des lignes de crédits demandées par Hank Paulson fin juillet et fin septembre pour financer sa gestion de crise. Voilà qui donne à réfléchir.

Certes, il faut pondérer ce résultat par le fait que si les prix des maisons avaient été plus faibles, un certain nombre de ménages modestes qui s’étaient sagement tenus à l’écart du marché y auraient tenté leur chance. Et donc l’encours total n’aurait pas été de 7500 milliards de dollars, mais légèrement plus élevé.

Mais toujours est il qu’avec un grand nombre de clients qualifiés en prêts « prime » plutôt que « subprime », des clients consacrant une part de leurs revenus bien moins élevée à leurs remboursements de crédit, et donc un risque défaillance bien moindre, la baisse de solvabilité des ménages qui vient d’intervenir n’aurait en aucun cas provoqué de tels dégâts.

D’autant que, si nous retournons au début de cet article avec John Doe dans le bureau de son courtier, que ce serait-il passé dans ces conditions ? Le banquier n’aurait pu utiliser l’argument spéculatif de l’augmentation sans fin de l’immobilier, et dans de telles conditions, bien des John Doe, quel que soit l’attrait de l’accession à la propriété, auraient dû se montrer plus raisonnables qu’ils ne l’ont été. En outre, les banquiers, Fannie et Freddie, ne pouvant compter sur une réévaluation « magique » des logements, auraient dû admettre que le premier critère à considérer pour caractériser la solvabilité d’un emprunteur est sa capacité de remboursement, et pas la valeur, réelle ou putative, du bien acheté.

Peut-on pour autant affirmer que sans lois foncières restrictives, il n’y aurait pas eu de crise ? Clairement, non.

Le cas de Cleveland, ou les prêts subprime ont fait de véritables ravages, alors que l’immobilier y était en augmentation faible, nous montre que même dans un marché à bas prix, la mécanique perverse des incitations au prêt facile engendrées par Fannie, Freddie et l’extension du CRA, était susceptible de déclencher à elle seule des ouvertures de crédits "pourris".

A l’inverse, la France, qui connaît une bulle foncière sévère (elle aussi en train d’éclater), mais dont le système de refinancement du crédit s’appuie très peu sur la titrisation et beaucoup sur des dépôts bancaires, ce qui est plutôt sain, et dont les banques sont régies par des lois qui poussent à la prudence plus qu’à l’aventurisme – Cela n’empêche quelques un de ces établissements de conaître quelques soucis —, ne connaît pas de crise de défauts de paiements, quand bien même elles seront impactées par la crise du fait de leurs connexions internationales.

Il ne faut donc pas se tromper de cible : le déclencheur du marasme est bel et bien un grave dysfonctionnement du système américain de financement du crédit. En revanche, les réglementations foncières d’une douzaine d’états concentrant près d’un tiers de la population ont agi comme un très important amplificateur de la crise. Sans ces lois, dont on rappelle qu’elles constituent unviol flagrant du droit de propriété, l’augmentation des défaillances liées à la remontée des taux aurait été plus que limitée, et la crise du subprime n’aurait pas dépassé le stade d’articles de spécialistes dans les suppléments « économie » des grands quotidiens.

En finir avec les marchés bullaires pour préserver l’avenir

Il nous est souvent affirmé que sans les lois de planification urbaines, l’étalement urbain qui en résulterait nous plongerait dans une succession de calamités écologiques et fiscales incommensurables. Outre que cela est très contestable – et largement contesté sur ce blog (voir également ici) —, il faut en toute chose mettre en rapport les avantages d’une législation et ses inconvénients.

Au motif de se préserver d’évolutions environnementales incertaines et lointaines, et de faire baisser à la marge les coûts du transport scolaire et du ramassage d’ordures ménagères, de nombreux états et collectivités locales, de par le monde, continuent de justifier l’emploi de méthodes de planification spatiale dont la liste des effets pervers immédiats et de grande ampleur s’allonge année après année. Mes lecteurs savent déjà que ces lois ont des effets sociaux contestables en terme de transferts de richesses et d’accessibilité des prix du logement, et favorisent une corruption des moeurs politiques de grande ampleur. Désormais, il convient d’ajouter les risques que des marchés immobiliers bullaires, de par leur ampleur, en combinaison avec un système bancaire dysfonctionnel, font courir au système monétaire international !

Combien de temps, de cris d’alarme et de crises financières faudra-t-il pour que les politiciens prennent sérieusement en compte l’impact de leurs lubies et de celles des technocrates qui les conseillent ? Il faut d’urgence en finir [3] avec les lois de rationnement foncier qui favorisent la formation et l’éclatement de bulles dont les dégâts économiques ne seront peut-être pas toujours rattrapables, fût-ce par la première puissance économique du monde.

![]() Retrouvez tous les articles concernant la crise des subprimes parus sur Objectif Libert

Retrouvez tous les articles concernant la crise des subprimes parus sur Objectif Libert

[1] Index Case Schiller : Indice des prix immobiliers aux USA, établi par deux économistes universitaires (Yale) du même nom.

[2] Méthode de calcul : en supposant, d’après les données de W. Cox, que la surévaluation des villes planifiées, représentant 26% du parc de logements, n’était que de 25% par rapport aux autres en l’an 2000, date de démarrage de la bulle, j’ai calculé ce qu’aurait été l’encours en 2007 si la hausse des prix dans tout le pays avait suivi l’index Case Schiller moyen d’Atlanta (environ 1,35 au sommet de la bulle), ce qui me donne 6500 milliards de dollars, soit 4000 milliards de moins que l’encours réel, et j’ai corrigé par la hausse du revenu médian des ménages américains (19% en dollars courants sur 7 ans) pour en déduire une surexposition au risque de crédit de 3400 milliards.

Ce montant est sans doute assez conservateur : la surévaluation aurait dû être calculée sur l’ensemble des prêts originés, et pas uniquement sur la différence entre prêts originés et volume de capital de prêts anciens remboursés. En contrepartie, en toute rigueur, j’aurais du pondérer par l’évolution du revenu moyen dans les groupes d’agglomération homogènes de mon échantillon, et m’assurer plus finement que la répartition géographique des prêts n’a pas significativement modifié la répartition du parc de logements entre villes chères, villes bon marché (en additionnant celles qui sont en plein boom et celles qui déclinent). Je pense que ces approximations introduisent un risque d’erreur tout à fait acceptable sur une période ramassée de 7 ans.

[3] Visiblement, les Californiens, bien que principales victimes de la crise du subprime, n’ont pas compris la leçon. Comme je le relatais il y a trois semaines, la Californie va renforcer ses lois anti-étalement urbain, pour lutter contre les hypothétiques dommages à très long terme des émissions de CO2 ! Tant d’aveuglement laisse pantois.

Contrepoints

Contrepoints